Ravvedimento operoso Diritto annuale 2024

Il pagamento della sanzione ridotta deve essere eseguito contestualmente alla regolarizzazione del tributo dovuto, nonché al pagamento degli interessi moratori.

L'istituto del ravvedimento operoso è disciplinato dall'art. 13 del D.Lgs. 472/97, che consente al contribuente, entro determinati termini, di sanare spontaneamente le violazioni commesse beneficiando della riduzione della misura minima della sanzione applicabile, purché le violazioni non siano già state contestate e comunque non siano iniziati accessi, ispezioni, verifiche o altre attività di accertamento delle quali i soggetti interessati abbiano avuto formale conoscenza.

La sanzione ridotta, da applicare in sede di versamento con ravvedimento del diritto annuale, è pari a:

- 3,75% del tributo dovuto, se la regolarizzazione interviene entro 30 giorni dalla data di scadenza ordinaria del pagamento;

- 6% del tributo dovuto, se la regolarizzazione interviene dal trentunesimo giorno e comunque entro un anno dalla data di scadenza ordinaria del pagamento.

Il pagamento della sanzione ridotta deve essere eseguito contestualmente alla regolarizzazione del tributo dovuto, nonché al pagamento degli interessi moratori.

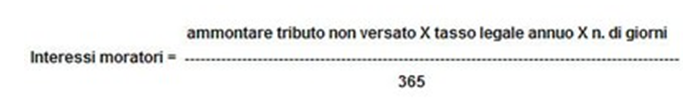

Gli interessi moratori devono essere calcolati al tasso legale annuo con maturazione giornaliera dal giorno di scadenza del termine al giorno in cui lo stesso viene eseguito.

- A decorrere dal 1/1/2021 il tasso legale e' pari allo 0,01% annuo (Decreto del Ministero dell’Economia e delle Finanze del 11/12/20)

- A decorrere dal 1/1/2022 il tasso legale è pari allo 1,25% annuo (Decreto del Ministero dell’Economia e delle Finanze del 13/12/21)

- A decorrere dal 1/1/2023 il tasso legale è pari al 5% annuo (Decreto del Ministero dell’Economia e delle Finanze del 13/12/22)

- A decorrere dal 1/1/2024 il tasso legale è pari al 2,5% annuo (Decreto del Ministero dell’Economia e delle Finanze del 29/12/2023)

- A decorrere dal 1/1/2025 il tasso legale è pari al 2,0% annuo (Decreto del Ministero dell’Economia e delle Finanze del 29/12/2023)

- A decorrere dal 1/1/2026 il tasso legale è pari al 1,6% annuo (Decreto del Ministero dell'Economia e delle Finanze del 10/12/2025)

il tributo, la sanzione e gli interessi devono essere versati cumulativamente su modello F24 compilando la sezione ICI ed altri tributi locali (cod. ente PR), utilizzando i seguenti codici:

- Tributo: cod. 3850, indicando l'anno di riferimento del diritto dovuto;

- Interessi per omesso o tardivo versamento: cod. 3851, indicando l'anno di riferimento del diritto dovuto;

- La sanzione per omesso o tardivo versamento: cod. 3852, indicando l'anno di riferimento del diritto dovuto.

Attenzione:

- Si evidenzia che è compensabile il solo versamento effettuato con il codice tributo "3850" (tributo o tributo + interesse corrispettivo dello 0,40%)

- NON È POSSIBILE COMPENSARE GLI IMPORTI VERSATI CON IL CODICE 3852 (Sanzioni per omesso o tardivo versamento del diritto camerale annuale) e CON IL CODICE 3851 (Interessi per omesso o tardivo versamento del diritto camerale annuale). (Risoluzione Agenzia delle Entrate n. 115/E del 23.05.2003)

- COD. 8911: in caso di ravvedimento per tardata presentazione del mod. F24 a saldo zero, NON può essere utilizzato il codice tributo 8911 perché non sana la violazione relativa al diritto annuale

Normativa di riferimento

- Circolare esplicativa Ravvedimento in materia di diritto annuale ex art. 6 c. 1 n. 54 del 27/01/05

- Decreto 12 dicembre 2013 - Modifiche del saggio di interesse legale, con decorrenza 01/01/2014

- Circ. 16919/2015 - Art. 1 c. 637 lett. b L.190/2014 - ravvedimento operoso